Recherche

Conférence Stablecoin : un intérêt grandissant pour le sujet de la transformation numérique de la monnaie

Le 23 avril, l’Adan a organisé une conférence en collaboration avec LaBChain sur le thème des stablecoins et sur la question de la transformation numérique de la monnaie. Les stablecoins, crypto-actifs de valeur stable qui pallient la volatilité des actifs plus connus tels le bitcoin, présentent une diversité d’enjeux tant pour les acteurs privés de l’industrie des crypto-actifs que pour les acteurs publics qui considèrent ces stablecoins comme un enjeu de souveraineté monétaire.

De nombreux intervenants se sont succédés lors de cette conférence, dans l’ordre d’intervention : Faustine Fleuret (Directrice Stratégie et relations institutionnelles, Adan), Bernard Stede (Chef de projet Blockchain & Cryptoactifs, CDC), Sébastien Couture (Directeur Communication, Adan), Mounir Benchemled (Fondateur, ParaSwap), Xavier Lavayssière (ECAN, Paris 1), Pierre Person (Député de Paris), Nadia Filali (Directrice du Programme Blockchain & Cryptoactifs, CDC, et Pilote du consortium LaBChain), Olivier Ou Ramdane (Co-fondateur, Lugh), Christian Pfister (Direction Générale de la Stabilité financière et des Opérations, Banque de France), Grégory Raymond (Journaliste, Capital – Newsletter 21 Millions), et Roxane Faure (Chef de projet Blockchain, Département de la Transformation Numérique, CDC).

“Les objectifs de la numérisation de l’euro sont de créer une valeur numérique sur Blockchain, fournir de nouvelles solutions de paiement, améliorer l’inclusion financière et améliorer la programmabilité de la monnaie.” Bernard Stede

Après une courte introduction à la conférence, la première intervention a permis à Bernard Stede de présenter de façon générique le concept des stablecoins.

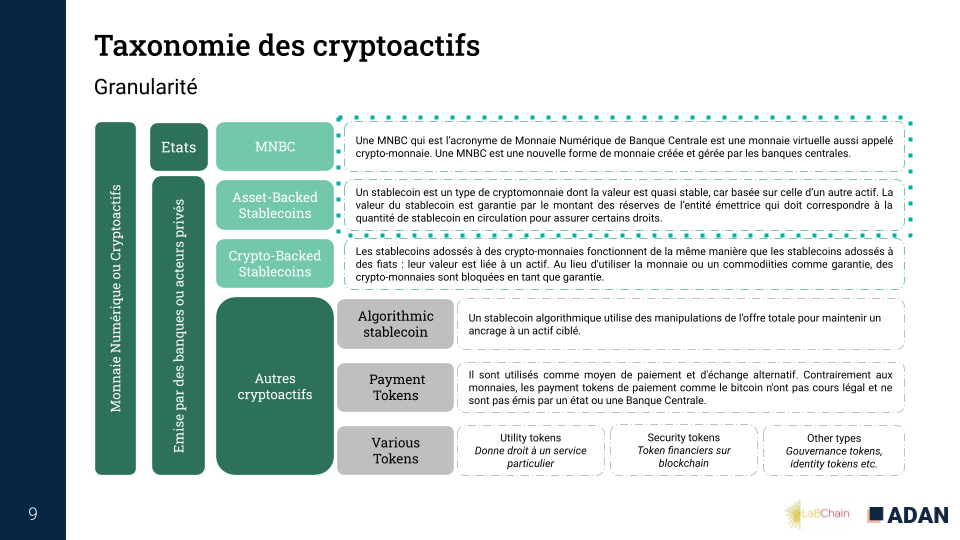

Selon Bernard Stede, il existe trois types des stablecoins visant à numériser l’Euro : la monnaie numérique de banque centrale (MNBC), la monnaie numérique de banque commerciale (MNBc) et la monnaie numérique d’initiative privée (MNip).

Beaucoup d’États s’intéressent et travaillent sur un projet de MNBC. Les projets les plus avancés se trouvent dans les pays où l’inclusion financière n’est pas aux standards européens. Bernard Stede met en lumière la domination des États-Unis en matière de création des stablecoins d’initiatives privées (Tether, USDC, etc.). En France, il existe depuis peu le Lugh (EURL), le premier stablecoin français adossé à l’euro.

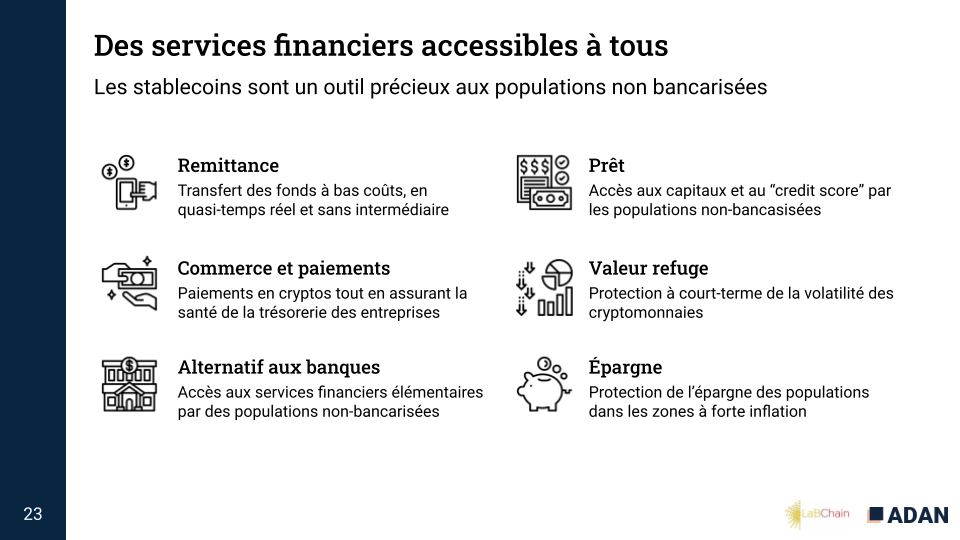

“Les stablecoins sont un outil précieux aux populations non bancarisées.” Sebastien Couture

À la suite de cette présentation générale, Sébastien Couture a dressé le panorama de l’écosystème des stablecoins.

Sébastien Couture distingue les stablecoins en tant que crypto-actifs “natifs” (des actifs dont l’utilisation et la valeur découlent entièrement de leur représentation sur une blockchain) et les stablecoins en tant que crypto-actifs “non-natifs” (des actifs dont l’utilisation et la valeur découlent d’une combinaison de leur représentation sur une blockchain et d’une représentation de la valeur qui vit en dehors d’un réseau blockchain). Cette distinction se base sur la taxonimie des crypto-actifs de l’Adan.

Les stablecoins ont mené à une accélération du développement du secteur des crypto-actifs. Ils facilitent l’accès aux plateformes d’échange on-chain et évitent la conversion en fiat, améliorent les techniques d’arbitrage, protègent les investisseurs contre la volatilité des crypto-actifs et permettent une meilleure visibilité long-terme sur les placements et marchés de prédilections.

Sébastien Couture estime aussi que l’on ne peut négliger les risques liés à l’utilisation massive des stablecoins. Notamment les risques de contrepartie, ceux liés à la liquidation des positions collatéralisées et les risques juridiques et réglementaires.

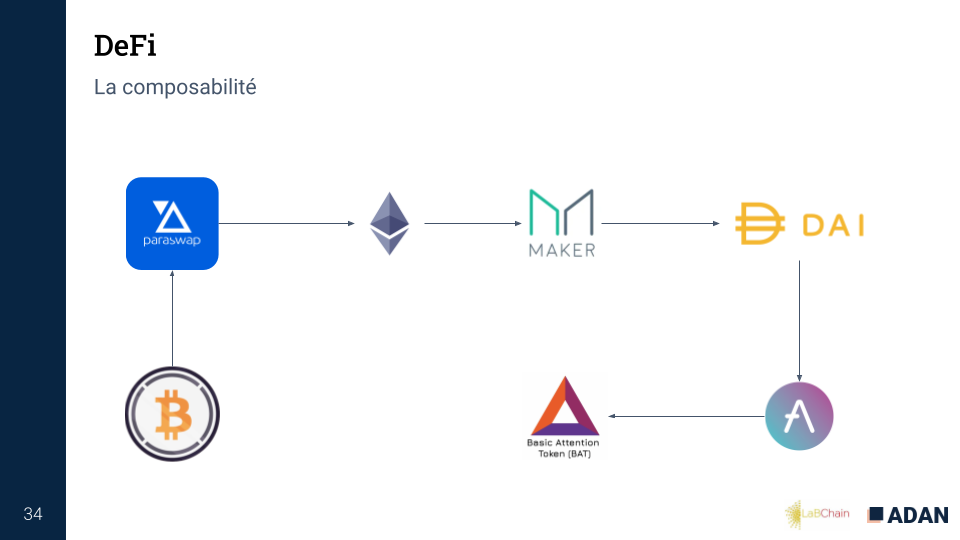

“Il y a plusieurs cas d’usage des stablecoins en matière de DeFi, mais c’est dans le trading que les stablecoins sont le plus utilisés. La liquidité des stablecoins dans la Defi a augmenté de manière exponentielle.” Mounir Benchemled

Mounir Benchemled s’est ensuite attelé à placer les stablecoins dans le contexte de la finance décentralisée (DeFi).

D’après Mounir Benchemled, la DeFi repose sur quatre types de protocoles : le lending (comme Aave), les dérivés (comme Uma), les échanges (comme Uniswap) et les agrégateurs (comme Paraswap).

Il existe une diversité de cas d’usage des stablecoins en matière de DeFi. D’abord, il y a le trading puisque l’utilisation des stablecoins pour matérialiser ses plus-values sans nécessairement les convertir en monnaie à cours légal, cette dernière opération étant soumise à l’imposition. Les stablecoins sont aussi utiles pour créer des opportunités d’arbitrage entre la DeFi et la CeFi. Mais les stablecoins ont aussi un intérêt opportun pour la gestion du risque puisque la liquidité probante des stablecoins permet de créer des produits dérivés.

Mounir Benchemled n’exclut par les risques sous-jacents à l’utilisation des stablecoins en matière de DeFi. Ces risques peuvent découler d’une collatéralisation imparfaite (pour les stablecoin fiat-backed), ou d’un dysfonctionnement (pour les stablecoins crypto-backed ou algorithmiques).

“La perspective d’utilisation des stablecoins s’ouvre aujourd’hui. On imagine que Mastercard et Paypal vont pouvoir faire des transactions en stablecoins directement sur blockchain”. Xavier Lavayssière

Xavier Lavayssière a ensuite exposé les enjeux réglementaires et économiques des stablecoins.

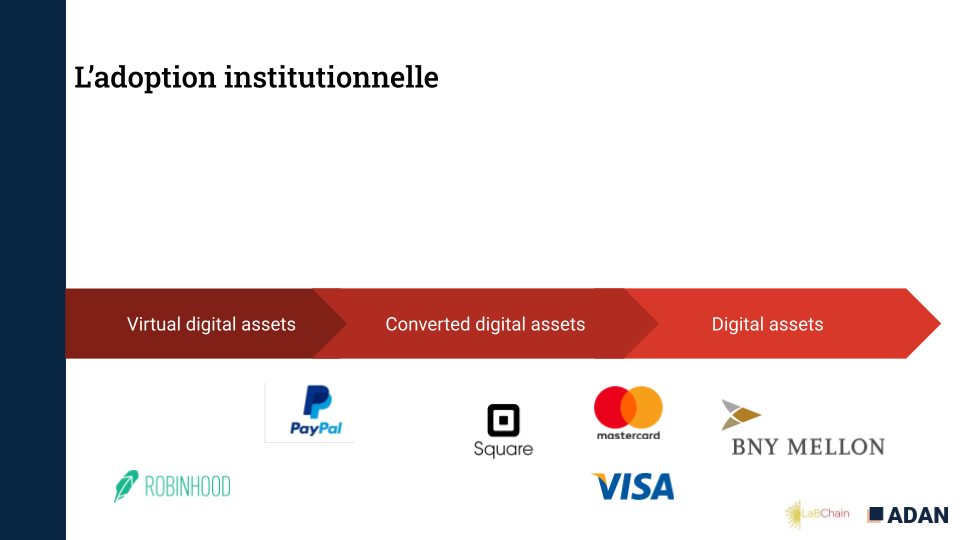

Selon Xavier Lavayssière, les stablecoins font désormais l’objet d’une adoption institutionnelle : Virtual digital assets (Paypal), Converted digital assets (Mastercard) et Digital assets (BNY Melon).

Les stablecoins d’origine privée en dollars sont sur-représentés (99,5%) alors que la part de stablecoins adossée à l’euro ne représente que 0,3%.

Aujourd’hui l’émission de stablecoins est réglementée puisque les acteurs privés qui émettent des stablecoins doivent se soustraire à une cadre réglementaire permettant leur enregistrement et leur conformité LCB-FT.

Xavier Lavayssière rappelle que lorsque des stablecoins sont adossés par une réserve financière, cette réserve peut avoir des impacts sur la stabilité monétaire. Si Facebook lance un stablecoin, cela risquerait d’avoir de nombreux effets sur la stabilité des marchés. La BCE a rendu un rapport permettant d’appréhender les risques liés à la réserve de Diem en prenant en compte divers scénarios possibles.

Enfin Xavier Lavayssière a rappelé les enjeux de la règlementation européenne des stablecoins avec une analyse du projet de règlement MiCA. Cette proposition de règlement distingue les jetons de monnaies électroniques et les jetons référencés à un actif qui font l’objet d’un encadrement différent. Enfin, les stablecoins d’une importance significative feront l’objet d’une règlementation accrue par les autorités de régulation du fait de l’impact que ces actifs peuvent avoir sur la stabilité monétaire.

“En matière de stabilité monétaire, il y a un vrai enjeu que la France et l’Union européenne soient à la pointe sur le sujet.” Pierre Person

La conférence s’est poursuivie par l’intervention de Monsieur le député Pierre Person qui travaille actuellement à la rédaction d’un rapport au Parlement abordant notamment le sujet des stablecoins.

Pierre Person a partagé ses convictions pour la régulation des stablecoins et l’avancée des travaux parlementaires en la matière. Selon lui, sans innovation extrêmement forte, il n’y aura pas de souveraineté économique. La France doit être attractive pour les personnes physiques qui souhaiteraient porter un tel projet.

Il serait ainsi contre-productif de sur-réguler des usages en matière de stablecoins. Pour règlementer les stablecoins, il convient de distinguer les stablecoins d’initiative privée et publique. Les stablecoins de nature privée correspondent à un besoin de l’écosystème en matière de stabilité et de liquidité de marché alors que les stablecoins publics correspondent à une réflexion des banques centrales qui ont considéré que les stablecoins sont un enjeu de souveraineté.

Selon Pierre Person, les MNBC sont des outils qui permettront de faire prospérer l’industrie des crypto-actifs.

Mais il convient aussi d’être souple vis-à-vis de la régulation des stablecoins d’initiative privée. Il n’est pas nécessaire d’entraver le développement des stablecoins privés afin d’assurer le déploiement des MNBC.

Pierre Person a partagé un résumé de ses propos dans une suite de Tweets.

Table Ronde – Internet of Money : le futur de la monnaie numérique sera-t-il multilatéral ?

Avec Mounir Benchemled, Nadia Filali, Olivier Ou Ramdan, Christian Pfister et modérée par Grégory Raymond.

Cette table ronde a tout d’abord a permis d’évoquer le déploiement du Lugh (EURL), le premier stablecoin français adossé à l’euro. Le co-fondateur de Lugh, Olivier Ou Ramdane, a exprimé la satisfaction de tous les membres du projet concernant le lancement de ce stablecoin inédit en France. L’objectif sur le long terme sera d’intégrer d’autres acteurs au projet pour favoriser le déploiement et l’utilisation de ce stablecoin.

La démarche de Lugh est pour l’instant française, mais elle a pour ambition de s’exporter sur tout le territoire européen.

Christian Pfister considère que l’écart de taux d’intérêt peut créer une sorte de dilemme pour émettre des stablecoins en euro. Cela oblige les émetteurs à facturer des commissions notamment sur la détention des stablecoins pour compenser le fait qu’il y a un manque à gagner sur le placement de la réserve.

Nadia Filali considère qu’une interopérabilité entre les stablecoins d’initiative privée et les MNBC est nécessaire. En effet, il ne faut pas fustiger un émetteur de stablecoin plutôt qu’un autre, et il est important d’avoir une coexistence entre les différents types d’émetteurs.

En outre, les intervenants ont débattu autour des opportunités que permettent les stablecoins en matière de DeFi. Mounir Benchemled souligne le fait que les stablecoins ont permis de se séparer de la volatilité autrefois risquée que soulevaient les crypto-actifs. En outre, les stablecoins régulés (comme USDC) ont permis à de grandes institutions de s’immiscer dans le DeFi.

Enfin, les intervenants soulignent la nécessité d’un encadrement adapté pour les stablecoins et pour les crypto-actifs de manière générale.

“Pour le développement des projets entrepreneuriaux, ce dont nous avons besoin ce sont de la visibilité et de l’égalité de traitement. La règlementation peut faire peur, au même titre que la décentralisation. Mais il y aussi beaucoup de choses qui peuvent faciliter la régulation à travers l’innovation” affirme Olivier Ou Ramdan

“Les autorités françaises et européennes ne doivent pas faire preuve d’un excès de prudence pour ne pas se priver des opportunités liées aux stablecoins.” Faustine Fleuret

Faustine Fleuret et Roxane Faure ont présenté des pistes de recommandations à l’attention des décideurs, des banques centrales et des autorités de régulation et supervision afin de favoriser l’usage des stablecoins sur le territoire français et européen.

La première recommandation vise à accompagner la transformation irrésistible du système financier en donnant aux porteurs de projet l’accès aux outils essentiels de leur développement, et en apporter un soutien financier public inexistant à ce jour.

La seconde recommandation est de bâtir un cadre réglementaire à la fois protecteur des investisseurs et de la stabilité financière mais également catalyseur d’innovation : l’encadrement des marchés de stablecoins doit être adapté (il ne s’agit pas simplement de les interdire), les stablecoins décentralisés doivent faire l’objet d’un traitement spécifique, la réglementation doit être proportionnée, le projet de régime pilote de la Commission européenne doit permettre le recours aux stablecoins. L’Adan avait notamment organisé un événement sur les enjeux de la réglementation MiCA et Pilot Regime en octobre dernier pendant lequel de nombreux intervenants s’étaient exprimés sur les conditions nécessaires au développement de l’écosystème européen.

“Aujourd’hui au niveau européen, nous constatons une incertitude règlementaire délétère tant pour la confiance envers le marché que pour les porteurs de projets qui ont besoin de visibilité pour se développer sur le long terme” déclare Faustine Fleuret.

La troisième recommandation correspond à la nécessité de comprendre l’opportunité à saisir (et surtout ne pas manquer) pour renforcer la compétitivité de l’industrie européenne. L’UE doit en effet comprendre l’enjeu et l’opportunité de ces innovations et suivre l’approche enthousiaste des principales places financières internationales. “L’argument de la compétitivité de l’industrie européenne est important pour mobiliser les régulateurs et institutions afin de soutenir l’industrie des stablecoins en Europe. Finalement, les enjeux sont liés à la souveraineté numérique et technologique” affirme Roxane Faure.

Enfin, la dernière recommandation vise à recréer un prisme d’analyse débiaisé et une perception positive des stablecoins (et des crypto-actifs au sens large) grâce à une meilleure compréhension des acteurs publics et institutionnels des avantages de ces actifs, et des vrais niveaux de risques, au-delà d’idées parfois préconçues. L’analyse objective et dépassionnée des crypto-actifs en général est un sous-jacent fondamental pour lever les blocages persistants que rencontrent les acteurs crypto en général, et qui doivent désormais être dépassés.

2021-04-Stablecoins-_-Transformation-numerique-de-la-monnaie